Fallende Zinsen und die Auswirkungen

Nach einer langen Niedrig- und Nullzinsphase und hohen Inflationsraten in den letzten Jahren haben wir seit Mitte 2022 wieder einen deutlichen Anstieg der Zinsen auf 4,5 % erlebt. Die Inflation nähert sich aktuell wieder dem von der EZB angestrebten Zielwert von 2 %, sodass eine Zinswende wahrscheinlich ist. Denn der Wirtschaft machen die gestiegenen Zinsen zu schaffen, da weniger gebaut und investiert wird. Welche Auswirkungen hat aber diese Zinspolitik auf uns als Privatpersonen und Unternehmerinnen und Unternehmer?

Zinsen sinken wieder: Auswirkungen auf Privatanleger

Niedrige Zinsen wirken für Anleger und Schuldner unterschiedlich. Sparen über klassische Sparformen wird mit sinkenden Zinsen zunehmend unattraktiv. Als unmittelbare Folge werden Konsumwünsche sofort realisiert und nicht mehr in die Zukunft verschoben.

Auch gedanklich gibt es zum Teil einen Wandel. Da es mit sicheren Anlagen bei niedrigen Zinsen immer schwerer wird, eine zufriedenstellende Rendite zu erzielen, sind viele bereit höhere Risiken einzugehen, um mehr Gewinn zu erzielen. Dadurch verändert sich die Anlagestruktur in der Bevölkerung. Zusätzlich werden Darlehensnehmer durch die niedrigen Zinsen verleitet, sich immer höher zu verschulden. Das hat die Preise von Aktien und Immobilien steigen lassen. Niedrigen Zinsen bremsen also den Vermögensaufbau konservativer Anleger und verleiten zu risikoreicheren Anlagen, auch wenn diese möglicherweise nicht der eigenen Mentalität entsprechen.

Reaktionen auf niedrige Zinsen:

- Sparen wird unattraktiv

- Konsumwünsche können günstig finanziert werden

- Anlage in alternativen Anlageformen

Worauf Privatanleger trotz niedriger Zinsen achten sollten:

- Eigener Risikomentalität treu bleiben

- Vermögen aufbauen trotz Konsum

- Alternative Anlagen gut prüfen

Zinssenkungen: Auswirkungen auf die betriebliche und private Altersvorsorge

Fallende Zinsen führen auch zu deutlich geschmälerten Wertentwicklungen bei der Altersvorsorge. Den Versicherungsgesellschaften fällt es schwerer, die teils hohen Garantieversprechen aus der Vergangenheit zu erfüllen.

Eine Zinssenkung um 1 % führt beispielsweise zu einer reduzierten Ablaufleistung von ca. 15 %. Die reduzierten Ablaufleistungen und Renten können bei den Anlegern schnell zu erheblichen Deckungslücken im Alter führen, wenn mit den ursprünglich geplanten Zusagen kalkuliert wurde.

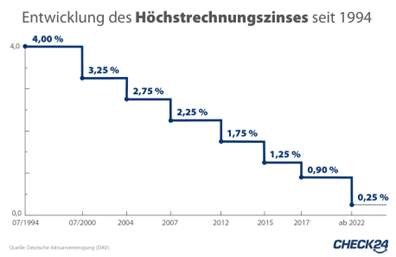

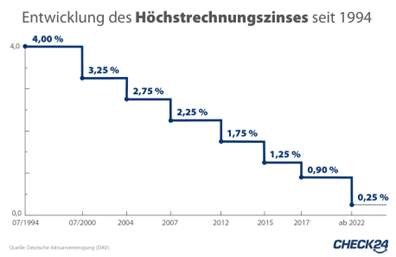

Und auch die Garantiezinsen bei Neuverträgen sind in den letzten Jahren immer weiter gesunken, zuletzt im Jahr 2022 auf nur noch 0,25 %. Alte Verträge mit guten Garantiezinssätzen sollten daher fortgeführt werden.

Niedrige Zinsen – darauf müssen wir uns bei der Altersvorsorge einstellen:

- Geringere Ablaufleistungen und Renten als prognostiziert

- Fallende Garantiezinssätze

- Deckungslücken in der eigenen Altersvorsorge

Worauf Sie bei fallenden Zinsen unbedingt achten sollten:

- Prognostizierte Leistung prüfen

- Altverträge im Bestand behalten

- Zusätzliche Rücklagen fürs Alter bilden

Zinssenkungen: Auswirkungen auf Unternehmen mit Pensionszusagen

Eine Pensions- oder auch Direktzusage ist eine unmittelbare Zusage des Arbeitgebers, im Leistungsfall (Tod, Unfall oder Ruhestand) eine festgelegte Versorgungsleistung an den Arbeitnehmer zu zahlen. Hierfür müssen in der Bilanz Pensionsrückstellungen gebildet werden. Diese steigen mit sinkenden Zinsen, um das Defizit auszugleichen. Eine Zinssenkung um 1 % führt beispielsweise zu einem Anstieg der Pensionsrückstellungen um ca. 15 %.

Aufgrund der immer weiter fallenden Zinsen wurde zum 17. März 2016 zwar der Zeitraum zur Zins-Durchschnittsbildung von 7 auf 10 Jahre ausgedehnt, damit wurde das Problem der steigenden Rückstellungen etwas abgemildert, aber nicht gelöst.

Die gestiegenen Pensionsrückstellungen reduzieren den Gewinn und damit mögliche Ausschüttungen. Unternehmen mit niedrigem Eigenkapital und Gewinnen kann dies zu einer bilanziellen Überschuldung und möglicherweise sogar zu einer Insolvenz führen.

Einzelne Direktzusagen sind durch abgeschlossene Rückdeckungsversicherungen abgesichert. Hier kommt es zunehmend zu Finanzierungslücken, da die prognostizierten Ablaufleistungen deutlich gesunken sind. Diese Unterdeckungen können bei einer Kreditaufnahme und auch bei der Unternehmensnachfolge zum Hindernis werden.

Folgen der niedrigen Zinsen für Unternehmen mit Pensionszusagen:

- Bildung zusätzlicher Pensionsrückstellungen

- Gewinnreduzierend

- Finanzierungslücken bei den Rückdeckungsversicherungen

Worauf Unternehmen bei fallenden Zinsen achten sollten:

- Prüfung bestehender Pensionszusagen

- Rechtliche Beratung

- Handlungsmöglichkeiten abwägen

Zinssenkung: Auswirkungen auf die Altersrückstellungen in der Privaten Krankenversicherung

Auch die Versicherten der privaten Krankenversicherung (PKV) leiden unter niedrigen Zinsen, denn ein wesentlicher Faktor der Beiträge sind die Altersrückstellungen. In jungen Jahren zahlt man in die eigene PKV mehr ein als verbraucht wird. Aus den so gewonnenen Alterungsrückstellungen werden dann die Mehrkosten, die durch das Älterwerden entstehen, finanziert. Unsere negative demografische Entwicklung mit immer mehr Älteren spielt deshalb in der PKV (im Gegensatz zur GKV) keine Rolle.

Bei der Finanzierung der im Alter stark ansteigenden Gesundheitskosten gehören neben den einbehaltenen Altersrückstellungen auch die dafür erzielten Zinseinnahmen. 90 % der Zinseinnahmen aus den Altersrückstellungen stehen dem jeweiligen PKV-Versicherten gesetzlich geregelt individuell zu. Je länger eine private Krankenversicherung besteht, desto höher sind diese Altersrückstellungen.

Diese Finanzierung einer PKV funktioniert jedoch nur dann, wenn die eingeplanten Zinsen auch eingenommen werden. Viele Versicherer kalkulieren noch mit deutlich höheren Rechnungszinsen (3 % und mehr) als aktuell realistisch. Gemäß der PKV-Kalkulationsverordnung müssen fehlende Zinseinnahmen durch höhere Beiträge ausgeglichen werden. Niedrige Zinsen führen daher zwar nicht zu Finanzierungslücken im Alter, aber zu höheren Beiträgen heute, was sich indirekt auf den Spielraum zum Vermögensaufbau auswirkt.

Die Bafin sieht bei einer Reduzierung des Rechnungszinses um 0,1 %-Punkte eine Beitragsanpassung von etwa 1 % vor. Bei einer Durchschnittsverzinsung der PKV heute mit 3 % und am Kapitalmarkt zu erwirtschaftende Zinsen von 0 % bedeutet dies im Extremfall eine Beitragserhöhung von 30 %. Hinzu kommen zusätzliche Rahmenbedingungen wie steigende Preise und medizinischer Fortschritt und steigende Lebenserwartung. Positiv lässt sich aber dennoch hervorheben, dass es in der PKV im Vergleich zur GKV nicht zu Leistungskürzungen kommt.

Folgen der niedrigen Zinsen für die Private Krankenversicherung

- Altersrückstellungen sind zu 90 % individuell

- Ausgleich geringerer Zinseinnahmen durch Beitragserhöhungen

- Keine Leistungskürzungen

Worauf Sie bei fallenden Zinsen achten sollten:

- Zusätzliche Rücklage für die Kosten im Alter

- Bei zu hohen Kosten Tarifwechsel prüfen

- Rechtzeitiger Abschluss einer PKV

Fazit: die Zinsen sinken – der Einfluss auf die Altersversorgung ist enorm

Das sinkende bzw. geringe Zinsniveau kann also auf unterschiedlichen Ebenen die finanzielle Versorgung im Alter beeinflussen. Wichtig ist es, seinen ganz eigenen Weg zu finden mit einer gesunden Mischung aus Konsum und Sparen sowie Risiko und Sicherheit, um auch im Alter seinen gewohnten Lebensstandard leben zu können. Eine laufende Überprüfung bestehender Anlagen und Verträge ist deshalb enorm wichtig. Wir unterstützen Sie dabei und helfen Ihnen, Ihre Altersvorsorge den aktuellen Marktgegebenheiten anzupassen. Sprechen Sie uns gern an.

Wir freuen uns auf Ihre Nachricht!

Katrin Pätzke

Financial Planner, DONNER & REUSCHEL

katrin.paetzke@donner-reuschel.de

Tel. +49 40 30217-5534

Jens Starker

Versicherungsspezialist, DONNER & REUSCHEL Finanzservice GmbH

jens.starker@donner-reuschel-finanzservice.de

Tel. +49 40 30217-5492

Christian Hirschbolz

Certified Financial Planner (CFP)

christian.hirschbolz@donner-reuschel.de

Tel. +49 89 2395-2022

Jörg Felix Witte

Certified Foundation and Estate Planner (CFEP)

joerg.witte@donner-reuschel.de

Tel. +49 40 30217-5535

https://www.donner-reuschel.de/wp-content/uploads/Testamentsvollstrecker.jpg

434

774

svenjaweber

https://www.donner-reuschel.de/wp-content/uploads/2019/09/Donner-Reuschel-Logo.png

svenjaweber2024-09-27 10:24:032024-11-18 15:51:38Wann ist ein Testamentsvollstrecker sinnvoll?

https://www.donner-reuschel.de/wp-content/uploads/Testamentsvollstrecker.jpg

434

774

svenjaweber

https://www.donner-reuschel.de/wp-content/uploads/2019/09/Donner-Reuschel-Logo.png

svenjaweber2024-09-27 10:24:032024-11-18 15:51:38Wann ist ein Testamentsvollstrecker sinnvoll?