Setzt man einen Frosch in einen Topf mit lauwarmem Wasser und erhitzt diesen allmählich, so wird der Frosch die nahende Gefahr relativieren oder erst gar nicht erkennen, bis er am Ende elend verendet. Wird der gleiche Frosch in kochend heißes Wasser geworfen, so wird er mit großer Wahrscheinlichkeit sofort wieder herausspringen und so, wenn auch mit Blessuren, seinen sicheren Tod vermeiden. Diese Parabel wird oft Menschen vorgetragen, um ihnen die Gefahr von nachteiligen Gewöhnungseffekten bei fehlendem Anpassungswillen klarzumachen.

Schwierige ökonomische Zeiten werden in Deutschland immer wieder mit den gleichen Analysen erörtert. Überbordende Bürokratie, Investitionsstau, mangelnder Reformwillen und ökonomische Fehlanreize gehören zu den gängigen Erklärungsvariablen. Und immer wieder gelang es dem Land einigermaßen auf den Wachstumspfad zurückzukehren – wenn auch in der letzten Dekade dazu Negativzinsen und das QE-Programm der EZB notwendig waren.

„This time is different“

Bekannte (und erahnbare) strukturelle Defizite wurden immer wieder durch zyklische Entwicklungen egalisiert. Dieser bequeme Weg hat sich jedoch spätestens mit dem Ukraine-Krieg derart verengt, dass er nicht mehr gangbar ist. Die Wiederwahl von Trump als neuen US-Präsidenten zeigt auch dem letzten Optimisten, dass es mit ein wenig Anpassung nicht mehr getan ist.

Die Komplexität der Ereignisse und ihre Interaktionen fordern gerade von Deutschland mehr als die bloße Erkenntnis der viel zitierten Zeitenwende. Vor allem der Systemkampf China / USA und die fortschreitende Erosion einer regelbasierten globalen Ordnung bringen sowohl die EU als auch Deutschland unter Zugzwang.

Innerhalb der EU besitzt Deutschland den größten Hebel und somit auch die größte Verantwortung für einen strategischen Richtungswechsel. Die notwendige Bedingung, dieser Verantwortung überhaupt gerecht werden zu können, ist nicht weniger als ein verändertes Mindset. Das gilt sowohl für die Politik als auch für die Zivilgesellschaft. Dinge zu erkennen und konsequent Veränderungen umzusetzen war in den letzten Jahren immer wieder die Erwartung der deutschen Politik an andere Länder – das gilt für ökonomische Angelegenheiten („Griechenland sparen und Reformen umsetzen“) als auch für politische. Diese Belehrungen haben sich zwar in letzter Zeit mehr auf die Außenpolitik begrenzt, nichtsdestotrotz bietet sich nun die historische Gelegenheit, Erkenntnisgewinne in wirtschaftlichen und finanzpolitischen Angelegenheiten auch mal für sich zu nutzen. Der Umstand, dass aktuelle Herausforderungen sich graduell entwickeln und nicht plötzlich, birgt dabei die Gefahr des oben beschriebenen „Frosch“-Effekts.

Mind-Set

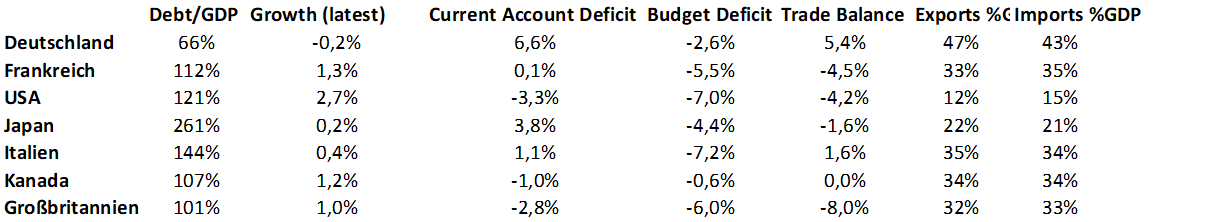

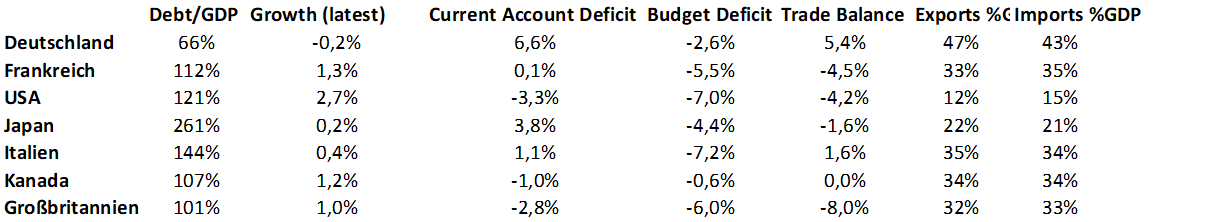

Aber was sollte sich denn konkret ändern in der Politik und Gesellschaft? Oder um es ein wenig enger zu fassen: Welche zwei Dinge wären – auf einer höheren Betrachtungsebene – mindestens notwendig für einen erfolgreichen Richtungswechsel? Ein gelassenerer Umgang mit Risiken und das Infragestellen von lieb gewordenen Ansichten und Vorgehensweisen ist eine naheliegende Antwort. Deutschland ist ein Land das „über“-exportiert und „unter“-investiert in seine Infrastruktur bei gleichzeitig hohen Ausgaben für Soziales im Vergleich zu den G7-Staaten. Gleichzeitig besitzt das Land mit seiner hohen Kreditwürdigkeit einen großen Machthebel, der jedoch nahezu komplett ungenutzt bleibt. Die Diskussionen rund um die Lockerung der Schuldenbremse sind angebracht, jedoch im Inhalt wenig hilfreich. Eine höhere Verschuldung sollte nicht dazu genutzt werden, um den aktuellen Bundeshaushalt (der ja das „alte“ Mind-Set abbildet) zu ermöglichen. Vielmehr böte sich jetzt ein attraktives Zeitfenster, den Ansprüchen für eine echte Führungsrolle gerecht zu werden, indem man massiv in Infrastruktur und Zukunftsthemen investiert und so Wachstum schafft. Dadurch würde man nicht nur die eigenen Zukunftsaussichten verbessern, sondern auch die der Eurozone („Growth creates Growth“). Die gilt insbesondere im Kontext des globalen Wettbewerbs.

Deutschlands schlummerndes Potential

Betrachtet man den Verschuldungsgrad, so könnte sich Deutschland 50% mehr Schulden aufbürden und wäre erst dann auf dem Niveau des Nächstplatzierten unter den G7 Ländern. In absoluten Zahlen wäre das ein Potential in Höhe von ca. 1300 Milliarden Euro.

Sparen per se ist kein Selbstzweck in einem offenen, kapitalistischen Wirtschafts- und Finanzsystem. Vielmehr gilt es für einen Staat Effizienz, Zukunftsträchtigkeit und somit Wettbewerbsfähigkeit bei seinem Ausgabe- und Investitionsverhalten im Auge zu behalten. Eine aktivere Sozialpolitik („Fordern und Fördern“) die keine falschen Incentivierungen kreiert ist dabei selbstverständlich wünschenswert. Hier gibt es sicherlich Potential für Verbesserung in Deutschland.

Auch im Rentensystem gibt es ungenutzte Potentiale, die dem Land bei absehbaren zukünftigen Problemen helfen können. Kanada ist ein sehr gutes Beispiel wie Rentabilität, Infrastruktur-Investments und Sicherheit der Rente in Einklang gebracht werden können als Alternative zum Umlagesystem (siehe www.cppinvestments.com)

Trump-Angst nicht angebracht

Es gibt nicht wenige Stimmen, die die Politik der Biden-Administration als größere Belastung für die europäische Wirtschaft ansehen als die erste Präsidentschaft von Trump. Der „Inflation Reduction Act“ hat große Investitionsströme in die USA bewegt zu Ungunsten vor allem Europas. Der Ellbogenkampf um die Zukunft fängt also nicht erst am 20. Januar 2025 mit der Amtseinführung Trumps an. Nach Ansicht von Hosuk Lee-Makiyama, Direktor des European Centre for International Political Economy (ECIPE) und strategischer Berater der EU und mehrerer G7-Regierungen, ist die EU im Falle einer härteren Gangart der USA in Handelsfragen gewappnet mit einem „Plan B“. In der Sequenzierung glaubt er ohnehin, dass Handelsthemen eher am Ende der Schlange stehen. Grund sei ganz einfach die Langwierigkeit der Verhandlungen. Schneller könnten in der EU-Steuersenkungen, Industrie-Subventionen und Migration auf die Tagesordnung kommen.

Die USA werden unter Trump zwar versuchen, sich vom Rest der Welt wirtschaftlich mehr abzuschotten – entgegengesetzt zur bisherigen Politik, unliebsame Staaten wie China vom Rest der Welt abzuschotten. Dennoch besteht weiterhin eine Abhängigkeit von der EU als Erzeuger- und Konsumentenregion. Die Angst der USA vor Inflation sollte zudem dafür sorgen, dass der „Dealmaker“-Präsident nicht alles so umsetzen wird wie angekündigt.

Investmentopportunitäten 2025

Moderat fallende Zinsen sollten auch in 2025 den Anleihemarkt unterstützen. Das gilt vor allem für die Eurozone gegenüber den USA. Im Jahresverlauf könnte dies dann Inflationsgeschützte Anleihen attraktiv machen, die aktuell bereits positive Realrenditen bieten.

Auch in 2025 sollte kaum ein Weg an den führenden Technologieaktien vorbeiführen. Nicht nur die Entwicklung spricht dafür, sondern der strukturelle Rückenwind durch Trump. Der Technologiebereich agiert global und vermehrt auch in einem weniger offenen globalen Wirtschaftsgeschehen den Reichtum der US-Bürger.

Im Zuge einer potenziellen Lockerung der Regulierung sollten vor allem Finanzinstitutionen, die zyklische Industrie und der Energiebereich profitieren. Hier haben US-Unternehmen sicherlich in der Erwartung einen Vorteil gegenüber den europäischen Wettbewerbern.

Im ersten Quartal könnte der Aktienmarkt einen temporären Gegenwind erfahren. Es besteht die Gefahr der Ernüchterung nach Trumps Antritt als Präsident. Insgesamt überwiegen jedoch die Chancen für den Aktienmarkt in 2025.

Die Wahl einer neuen Bundesregierung hat Potential für eine europäische Aktien-„Überraschung“. Die Erfahrung der letzten Regierung und Überlegungen zur Lockerung der Schuldenbremse im Sinne von Investitionen, könnte den europäischen Aktienmarkt beflügeln.

2025 könnte gerade im Rückblick als Jahr der großen Veränderung für Europa in Erinnerung bleiben. Es gilt die Herausforderungen mit großer Seriosität – idealerweise unter einer aktiveren Führung Deutschlands – anzunehmen.

https://www.donner-reuschel.de/wp-content/uploads/2024/02/Blog-EU-Europa-eu-flags-in-front-of-european-commission-2023-11-27-05-25-08-utc_Teaser.jpg

434

774

Kasra Nikbin

https://www.donner-reuschel.de/wp-content/uploads/2019/09/Donner-Reuschel-Logo.png

Kasra Nikbin2025-04-15 12:21:232025-04-15 12:21:23EZB dürfte Leitzinsen senken

https://www.donner-reuschel.de/wp-content/uploads/2024/02/Blog-EU-Europa-eu-flags-in-front-of-european-commission-2023-11-27-05-25-08-utc_Teaser.jpg

434

774

Kasra Nikbin

https://www.donner-reuschel.de/wp-content/uploads/2019/09/Donner-Reuschel-Logo.png

Kasra Nikbin2025-04-15 12:21:232025-04-15 12:21:23EZB dürfte Leitzinsen senken